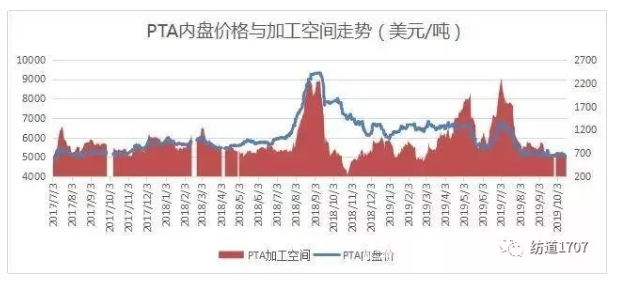

近期,PTA多空双方一直在5000点附近博弈,但10月17日早盘,空头一举向下突破5000点,当日期货价格也跌破5000元/吨。

2018年夏天,在下游聚酯产能增速高于自身产能增速,且全产业链处低库存背景下,PTA价格走出一轮波澜壮阔的牛市行情。据了解,当前PX加工差在300美元/吨以下,PTA加工费在600元/吨以下,相对估值已偏低,但驱动仍偏弱,因此PTA价格在底部盘整,波动率放缓。

2018年夏天,在下游聚酯产能增速高于自身产能增速,且全产业链处低库存背景下,PTA价格走出一轮波澜壮阔的牛市行情。据了解,当前PX加工差在300美元/吨以下,PTA加工费在600元/吨以下,相对估值已偏低,但驱动仍偏弱,因此PTA价格在底部盘整,波动率放缓。

成本端地缘政治风险溢价抬升

成本端地缘政治风险溢价抬升

当前全球原油市场存在160万桶/天供应短缺,但受到宏观面压制,3季度以来油价持续维持宽幅振荡走势。4季度供应缺口缩窄至60万桶/天,仍然处于相对偏紧的局面。同时,沙特阿美IPO在即,叠加地缘政治持续扰动,从基本面分析,油价仍然有上冲的可能。

石脑油近期走势凌厉,相较于原油和汽柴油,走出一波独立的上涨行情。据多方了解,9月中旬沙特油气分离装置遭袭后,目前仍有部分分离装置尚未恢复生产。沙特地区C5以下组分难以得到有效分离,使得丙烷和石脑油对外销售困难。加上沙特为保证原油外供,通过直接燃烧轻组分的方式对内供能,C5以下组分就更加紧缺,从而快速推升石脑油裂解价差及月差。据了解,上述情况可能还需延续半月至一月,因此短期石脑油端支撑也会相对较强。

加工费低位情况下PX及PTA检修增多

8月起PTA装置开工负荷持续位于高位。而PX企业长期亏损,大批PX装置检修,外盘印尼、乐天停车检修,内盘金陵石化、青岛丽东、腾龙芳烃、海南炼化等接连检修或者降负,在需求增加供应减少环境下,PX资源持续偏紧,引发部分下游工厂降负荷。与此同时,PTA加工费低至600元/吨以下。逸盛大化降负荷运行,虹港石化、恒力石化、汉邦都有计划检修,10月继续去库存。不过PTA现货供应仍充裕,因此基差难以走强,市场矛盾尚不突出。

终端需求表现不佳

今年传统旺季显得“温柔”了一些,纺织产业链下游各环节利润不佳,避险情绪加重,扩大经营意愿不强。目前聚酯企业开工率92%,织机综合开机率70%左右;聚酯整体库存集中在13-22天,织造工厂库存维持40天左右。库存累积,FDY陷入亏损,PTA价格向下游传导不畅。

另外数据显示,2019年1-9月,我国纺织品服装累计出口额为1774.40亿美元,同比下降1.99%,其中纺织品累计出口额为891.585美元,同比下降0.09%;服装累计出口额为1127.947亿美元,同比下降4.74%。二者增速均显著低于去年。纺织行业需求整体弱于去年。

宏观上仍有较大的不确定性

今年以来,中美经贸磋商反反复复,风险资产对其敏感度逐步降低,这意味着市场已消化部分利空,等待更为明确信号出现。长期看,中美经贸磋商难以通过一两次和谈完全解决,这是一个反复过程,会迫使产业链各环节企业做出低库存、低投资的商业举措,从而压制商品长期需求。

基于此,10-11月由于新装置投产还未到位,叠加加工费已跌至低点,PTA可能会出现阶段性的反弹。但考虑到新凤鸣110万吨新装置10月底计划试车,恒力明年1月初220万吨计划投产,今年12月以后PTA仍是一个累库格局,2001及2005合约仍将面临较强空头压制。因此当前状态下,长期操作仍要维持反弹抛空思路,风险在于新装置投产低于预期。